China Citadel

Получите доход даже при более чем двукратном падении акций, входящих в состав стратегии

*Не является индивидуальной инвестиционной рекомендацией

До

14%2

купон

Валюта

USD

Срок

3 года

доллары США

40%

Купонный барьер

100%

Риск-профиль

Защитный барьер

memory effect

Тип купона

Условный

1-6 кв. - гарантированный

7-12 кв. - условный

Барьер автоотзыва

100%3

step-down 3% в квартал

До

купон

Валюта

USD

Срок

3 года

доллары США

40%

Купонный барьер

100%

Тип купона

Условный

Geared-put

100%³

Риск-профиль

Барьер автоотзыва

memory effect

14% 2

Step-down

5%

Step-down

5%

★★★★★

★★★★★

Эмитент ноты

Goldman Sachs

Goldman Sachs ⁴

Эмитент ноты

Ежеквартально

Наблюдение

со 2-го наблюдения

Наблюдение

Ежеквартально

с 3-го наблюдения

step-down 5% с 3-го наблюдения

Базовые активы¹

Базовые активы¹

Baidu Inc

Китайская интернет-компания, предоставляющая широкий спектр услуг. Ее поисковый сервис "Baidu" - лидер среди китайских поисковых систем: общее число активных пользователей за месяц превышает 600 млн человек, а активных пользователей приложения – 200 млн.

Компания имеет диверсифицированный портфель интернет-сервисов (облачные вычисления, стримминг, социальная сеть, карты, онлайн-энциклопедия и пр.), что позволяет ей зарабатывать за счет роста покрытия сетей в КНР на большинстве сфер жизни и развлечений китайского потребителя.

Продажи компании растут более чем на 17 % в год благодаря развитию второстепенных бизнесов. В декабре инвестиционные дома повысили целевые цены по Baidu на фоне новостей о запуске дочерним подразделением Apollo производства электромобилей с возможностью беспилотного управления совместно с автоконцерном BYD.

На текущий момент самым быстрорастущим сегментом выступает платформа видео-стриминга iQIYI, которая показывает рост доходов более 40% каждый год. Компания стабильно наращивает прибыль как в абсолютном выражении, так и в процентном.

Будущие темпы роста компании оцениваются на уровне 12-15% в год по выручке и 22% по прибыли вплоть до 2025 года.

Маржинальность чистой прибыли глобального бизнеса остается выше 20% и, согласно прогнозам, к 2023 Р/Е составит менее 22, что в условиях развития автомобильного бизнеса компании крайне низкая оценка по сравнению с другими производителями электромобилей. Стоит отметить, что компания 2 мая запустила ряд маршрутов беспилотного такси в Пекине и по прогнозам будет предоставлять услуги беспилотного такси на летней олимпиаде в Пекине в 2022 году.

Компания имеет диверсифицированный портфель интернет-сервисов (облачные вычисления, стримминг, социальная сеть, карты, онлайн-энциклопедия и пр.), что позволяет ей зарабатывать за счет роста покрытия сетей в КНР на большинстве сфер жизни и развлечений китайского потребителя.

Продажи компании растут более чем на 17 % в год благодаря развитию второстепенных бизнесов. В декабре инвестиционные дома повысили целевые цены по Baidu на фоне новостей о запуске дочерним подразделением Apollo производства электромобилей с возможностью беспилотного управления совместно с автоконцерном BYD.

На текущий момент самым быстрорастущим сегментом выступает платформа видео-стриминга iQIYI, которая показывает рост доходов более 40% каждый год. Компания стабильно наращивает прибыль как в абсолютном выражении, так и в процентном.

Будущие темпы роста компании оцениваются на уровне 12-15% в год по выручке и 22% по прибыли вплоть до 2025 года.

Маржинальность чистой прибыли глобального бизнеса остается выше 20% и, согласно прогнозам, к 2023 Р/Е составит менее 22, что в условиях развития автомобильного бизнеса компании крайне низкая оценка по сравнению с другими производителями электромобилей. Стоит отметить, что компания 2 мая запустила ряд маршрутов беспилотного такси в Пекине и по прогнозам будет предоставлять услуги беспилотного такси на летней олимпиаде в Пекине в 2022 году.

Baozun Inc

Baozun предоставляет решения для электронной коммерции партнерам в КНР и оказывает услуги, помогающие в операциях электронной торговли. Данные решения помогают клиентам реализовать собственные стратегии электронной коммерции, продавая товары напрямую покупателям в интернете.

По сути, Baozun можно рассматривать как новый Vipshop, или как раннюю версию платформ от Alibaba и Amazon. Кстати, учитывая недавние инициативы китайского торгового регулятора по снижению конкурентных барьеров на рынке eCommerce, мы вполне можем увидеть рост доли молодых платформ в ближайшие несколько лет.

Коронавирусные ограничения побуждают людей все больше находиться в домашних «безопасных» условиях, что приводит к росту покупок в онлайн формате. Данная тенденция обеспечила рост подобным сервисам на протяжении последних лет, а также является залогом роста данного сегмента в будущем.

Средний рост за последние годы и прогноз роста на годы ближайшие составляют от 24% до 31% по выручке, что в совокупности с ростом маржинальности обеспечит высокую отдачу инвесторам компании.

Компания имеет не высокую долговую нагрузку и отрицательный чистый долг.

С 2019 года компания вышла на положительный денежный поток и по рыночным оценкам покажет значительный рост по данному показателю до $110-120 млн к 2023-2024 году. На текущий момент компания не выплачивает дивиденды, а также не производит программы обратного выкупа акций.

Выход на Гонконгскую биржу стоит ожидать во 2 полугодии 2021 года, что позволит привлечь дополнительный капитал на развитие, а также повысить устойчивость котировок от рисков колебаний по причине делистинга с американских бирж.

По сути, Baozun можно рассматривать как новый Vipshop, или как раннюю версию платформ от Alibaba и Amazon. Кстати, учитывая недавние инициативы китайского торгового регулятора по снижению конкурентных барьеров на рынке eCommerce, мы вполне можем увидеть рост доли молодых платформ в ближайшие несколько лет.

Коронавирусные ограничения побуждают людей все больше находиться в домашних «безопасных» условиях, что приводит к росту покупок в онлайн формате. Данная тенденция обеспечила рост подобным сервисам на протяжении последних лет, а также является залогом роста данного сегмента в будущем.

Средний рост за последние годы и прогноз роста на годы ближайшие составляют от 24% до 31% по выручке, что в совокупности с ростом маржинальности обеспечит высокую отдачу инвесторам компании.

Компания имеет не высокую долговую нагрузку и отрицательный чистый долг.

С 2019 года компания вышла на положительный денежный поток и по рыночным оценкам покажет значительный рост по данному показателю до $110-120 млн к 2023-2024 году. На текущий момент компания не выплачивает дивиденды, а также не производит программы обратного выкупа акций.

Выход на Гонконгскую биржу стоит ожидать во 2 полугодии 2021 года, что позволит привлечь дополнительный капитал на развитие, а также повысить устойчивость котировок от рисков колебаний по причине делистинга с американских бирж.

Tencent Music Entertainment Group

Tencent Music Entertainment Group - компания, которая предоставляет услуги потоковой передачи музыки для китайского рынка. Имеет более 700 млн активных пользователей. Является одним из самых перспективных подразделений Tencent Holdings. Бизнес Tencent состоит из двух сегментов: музыкальный сервис, который приносит 26% выручки и развлекательном сегменте, на который приходится оставшиеся 74% дохода. Основа второго сегмента – приложение WeSing – крупнейшее онлайн караоке в Китае. Также многие исполнители используют его для онлайн транслирования своих выступлений. Пользователи кроме оплаты билетов, могут также жертвовать различные суммы своим исполнителям. Сервис зарабатывает на комиссии. В обоих случаях выручка идет от подписочной системы – люди платят деньги и на определенный срок получают доступ к большинству контента.

В 2020 году компания объявила о стратегическом партнерстве с CoMix Wave Films, ведущей японской студией аниме-фильмов. Партнерство дает TME доступ к 17 популярным саундтрекам к анимационным фильмам и привлекает новых клиентов в ближайшем будущем.

Также Tencent расширяет свой портфель путем заключения соглашения с China Literature, популярным сервисом аудиокниг. Это диверсифицирует предложение компании и позволяет ей поддерживать устойчивый уровень продаж.

Прогнозные темпы роста выручки оцениваются в 17% в год с прогнозом до 2025 года. За счет повышения операционной эффективности компания планирует повысить маржинальность чистой прибыли, что по прогнозам рынка приведет к среднегодовому росту прибыли на более чем 20%.

У компании отрицательный чистый долг и значительный положительный свободный денежный поток, что потенциально может привести к поглощениям со стороны компании. Компания проводит программы обратного выкупа акций.

Основным фактором риска является регуляторное давление со стороны партии КНР, что уже имело место быть и привело к снижению цен на сервисы компании. Также из-за монопольного положения на рынке компании сложно показывать рост абонентской базы непосредственно в музыкальном сегменте, при этом стоит отметить, что компания достаточно эффективно добавляет сторонние сервисы для поддержания роста базы и доходов

В 2020 году компания объявила о стратегическом партнерстве с CoMix Wave Films, ведущей японской студией аниме-фильмов. Партнерство дает TME доступ к 17 популярным саундтрекам к анимационным фильмам и привлекает новых клиентов в ближайшем будущем.

Также Tencent расширяет свой портфель путем заключения соглашения с China Literature, популярным сервисом аудиокниг. Это диверсифицирует предложение компании и позволяет ей поддерживать устойчивый уровень продаж.

Прогнозные темпы роста выручки оцениваются в 17% в год с прогнозом до 2025 года. За счет повышения операционной эффективности компания планирует повысить маржинальность чистой прибыли, что по прогнозам рынка приведет к среднегодовому росту прибыли на более чем 20%.

У компании отрицательный чистый долг и значительный положительный свободный денежный поток, что потенциально может привести к поглощениям со стороны компании. Компания проводит программы обратного выкупа акций.

Основным фактором риска является регуляторное давление со стороны партии КНР, что уже имело место быть и привело к снижению цен на сервисы компании. Также из-за монопольного положения на рынке компании сложно показывать рост абонентской базы непосредственно в музыкальном сегменте, при этом стоит отметить, что компания достаточно эффективно добавляет сторонние сервисы для поддержания роста базы и доходов

Vipshop Holdings Ltd

Vipshop - компания владеет онлайн площадкой VIP.com, специализирующейся на продажах известных премиум брендов со скидками. Эмитент предлагает покупателям приобрести ограниченное число товаров в определенный срок со скидкой от 20 до 90%. Такой дисконт достигается благодаря оптовым скидкам и партнерствам с поставщиками, число которых составляет уже более 17 тысяч.

На площадке представлено более 29 тыс. брендов, а число пользователей уже превысило 330 млн человек. При этом доля постоянных клиентов составляет 10%. Кроме того, эмитент зарабатывает на микрокредитовании потребителей и сдачи помещений в аренду в сети своих ТЦ Shan Shan. Относительно недавно стало известно, что руководство Vipshop одобрило программу выкупа бумаг объемом $ 0,5 млрд, которая рассчитана на 2 года.

По оценкам BCG, рынок премиальных товаров в Китае уже через 4 года достигнет доли в 41% от общемировых затрат на роскошь. В совокупности с любовью поколения зуммеров «урвать» брендовую вещь со скидкой компания имеет достаточно драйверов для дальнейшего роста.

Что касается оценок аналитиков, то ожидается ежегодный рост выручки на уровне более 20%, что в условиях увеличения маржинальности приведет к более чем 30% среднегодовому росту прибыли.

У компании отрицательный чистый долг, что позволяет ей поддерживать высокие запасы товаров для большей отдачи на собственный капитал, а не только продавать товары по системе дропшипинг.

С 2016 г. выручка Vipshop выросла на 97%, EBITDA – на 119%, операционная прибыль – на 145%, чистая прибыль – на 240%, скорректированная чистая прибыль – на 144%, EPS – на 185%, скорректированный EPS – на 73%. Операционный и свободный денежный поток выросли на 362% и 246% соответственно. Капитальные затраты сократились на 17%.

Активы компании выросли на 121%, обязательства – на 24%, чистый долг остается отрицательным, капитал вырос на 447%. Капитализация за этот же период выросла на 258%. Рентабельность активов выросла более чем в 2 раза. Рентабельность капитала выросла более чем в 3 раза. Чистая и операционная рентабельность растет.

Денежный поток компании положительный и прогнозируется его рост более чем на 20% каждый год с перспективой до 2025 года.

Компания не выплачивает дивиденды и не прогнозируется начало выплат.

На площадке представлено более 29 тыс. брендов, а число пользователей уже превысило 330 млн человек. При этом доля постоянных клиентов составляет 10%. Кроме того, эмитент зарабатывает на микрокредитовании потребителей и сдачи помещений в аренду в сети своих ТЦ Shan Shan. Относительно недавно стало известно, что руководство Vipshop одобрило программу выкупа бумаг объемом $ 0,5 млрд, которая рассчитана на 2 года.

По оценкам BCG, рынок премиальных товаров в Китае уже через 4 года достигнет доли в 41% от общемировых затрат на роскошь. В совокупности с любовью поколения зуммеров «урвать» брендовую вещь со скидкой компания имеет достаточно драйверов для дальнейшего роста.

Что касается оценок аналитиков, то ожидается ежегодный рост выручки на уровне более 20%, что в условиях увеличения маржинальности приведет к более чем 30% среднегодовому росту прибыли.

У компании отрицательный чистый долг, что позволяет ей поддерживать высокие запасы товаров для большей отдачи на собственный капитал, а не только продавать товары по системе дропшипинг.

С 2016 г. выручка Vipshop выросла на 97%, EBITDA – на 119%, операционная прибыль – на 145%, чистая прибыль – на 240%, скорректированная чистая прибыль – на 144%, EPS – на 185%, скорректированный EPS – на 73%. Операционный и свободный денежный поток выросли на 362% и 246% соответственно. Капитальные затраты сократились на 17%.

Активы компании выросли на 121%, обязательства – на 24%, чистый долг остается отрицательным, капитал вырос на 447%. Капитализация за этот же период выросла на 258%. Рентабельность активов выросла более чем в 2 раза. Рентабельность капитала выросла более чем в 3 раза. Чистая и операционная рентабельность растет.

Денежный поток компании положительный и прогнозируется его рост более чем на 20% каждый год с перспективой до 2025 года.

Компания не выплачивает дивиденды и не прогнозируется начало выплат.

Xpeng Inc

Xpeng является признанным лидером на быстрорастущем рынке, производя популярные и экологически чистые автомобили, а именно внедорожник (G3) и четырёхдверный спортивный седан (P7). Умные электромобили компании отличаются привлекательным дизайном и высокой производительностью в сочетании с безопасностью и надёжностью. G3 вошел в тройку самых продаваемых электрических внедорожников в Китае в 2019 году, а P7 хватает одного заряда батареи, чтобы пройти расстояние до 706 км, что является рекордом среди электромобилей, доступных в Китае.

Компания выгодно отличается от конкурентов за счет использования более прогрессивных батарей с литий-металлическим наполнением.

Для большинства автомобилей работает программа абонемента на батарею, которая предполагает замену батареи при потере ее энергоемкости.

Также XPEV повышает продажи за счет действия программы бесплатной зарядки, которая уже работает более чем в 100 городах, в планах список городов расшириться до 200.

У компании планируется выпуск дешевого конкурента Tesla и других производителей, а именно нового поколения G3 на фосфатно-литиевой батарее.

С финансовой точки зрения компания имеет высокий потенциал роста выручки и прибыли. Оценки роста до 2025 года предполагают увеличение выручки на 65% в год в среднем, выход на безубыточность прогнозируется в 2024 году. Денежный поток также станет положительным в 2024 году.

За счет эмиссии ценных бумаг в 2020 году компания сформировала значительную денежную подушку и имеет отрицательный чистый долг. Компания не выплачивает дивиденды, а также не проводит обратный выкуп акций и все деньги инвестирует в производство и развитие

Особенности продукта

Понижающиеся барьеры

Купонный барьер и барьер досрочного отзыва синхронно снижаются на 5% в квартал, достигая сверхнизкого значения в 50% на финальную дату наблюдения, что увеличивает вероятность получения дохода.

Сверхнизкий уровень Geared Put 40%

Даже при падении на 60% худшего базового актива нота погасится по 100%, а опция geared-put обеспечит дополнительную защиту капитала при более глубоком снижении.

Понижающиеся барьеры

Купонный барьер и барьер досрочного отзыва синхронно снижаются на 5% в квартал, достигая сверхнизкого значения в 50% на финальную дату наблюдения, что увеличивает вероятность получения дохода.

Сверхнизкий уровень Geared Put 40%

Даже при падении на 60% худшего базового актива нота погасится по 100%, а опция geared-put обеспечит дополнительную защиту капитала при более глубоком снижении.

Описание выплат по продукту

Выплаты по ноте зависят от динамики корзины акций.

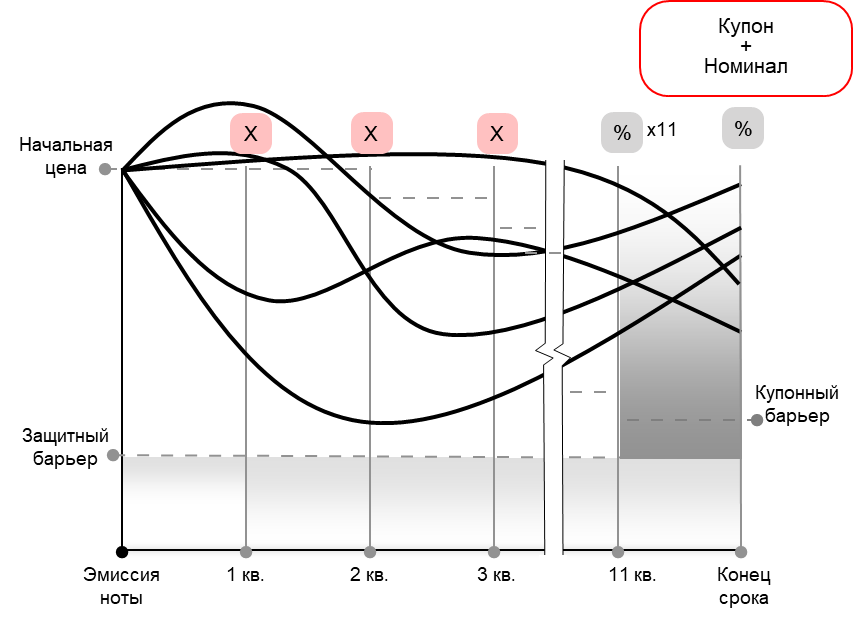

Купон выплачивается, если в даты наблюдения5 все акции находятся выше купонного барьера. Если хотя бы одна акция находится ниже купонного барьера, купон не выплачивается, но запоминается (накапливается). Накопленный купон может быть выплачен в одну из последующих купонных дат, если все бумаги из корзины поднимутся выше купонного барьера.

Если на любую дату наблюдения худший по динамике базовый актив находится выше барьера досрочного отзыва, нота досрочно погашается по номиналу с выплатой очередного купона.

Нота погашается с выплатой 100% номинала при условии, что на финальную дату оценки все бумаги выше защитного барьера.

В противном случае нота погашается с дисконтом от номинала, равным величине падения худшей по динамике акции относительно ее уровня geared-put.

Выплаты по ноте зависят от динамики корзины акций.

Купон выплачивается, если в даты наблюдения5 все акции находятся выше купонного барьера. Если хотя бы одна акция находится ниже купонного барьера, купон не выплачивается, но запоминается (накапливается). Накопленный купон может быть выплачен в одну из последующих купонных дат, если все бумаги из корзины поднимутся выше купонного барьера.

Если на любую дату наблюдения худший по динамике базовый актив находится выше барьера досрочного отзыва, нота досрочно погашается по номиналу с выплатой очередного купона.

Нота погашается с выплатой 100% номинала при условии, что на финальную дату оценки все бумаги выше защитного барьера.

В противном случае нота погашается с дисконтом от номинала, равным величине падения худшей по динамике акции относительно ее уровня geared-put.

Сценарный анализ

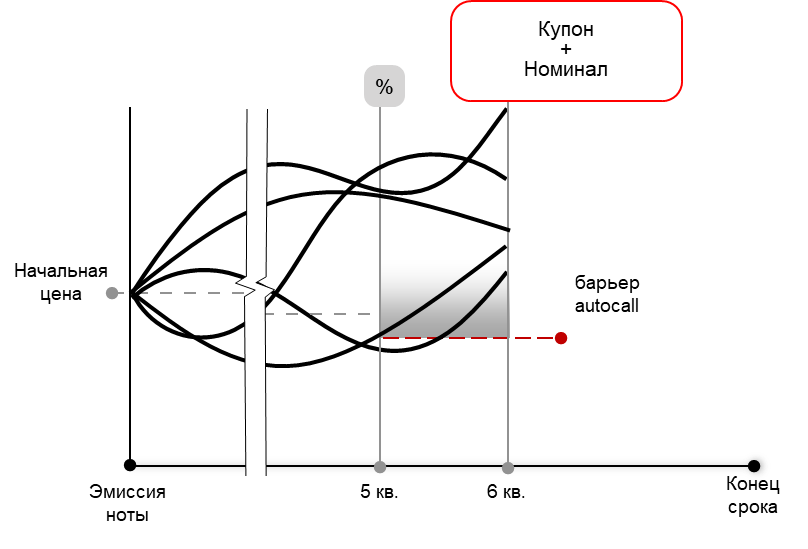

Досрочное погашение

Если в момент наблюдения все акции находятся выше барьера autocall, выплачивается накопленный купон и 100% от номинала и нота прекращает свое действие досрочно.

Пример

Через 12 месяцев произойдет autocall.

Финансовый результат

(3.5% х 4 кв.) + 100% = 114%

Погашение - позитивный сценарий

Если на конец действия продукта все акции находятся выше защитного барьера, выплачивается накопленный купон и нота погашается по 100% от номинала.

Финансовый результат

(3.5% x 12 кв.) + 100% = 142%

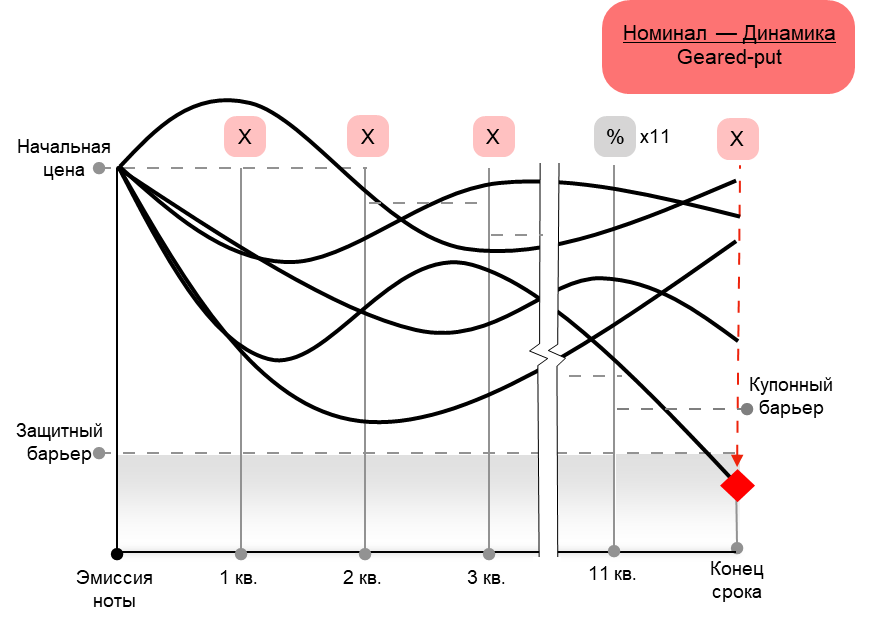

Погашение - негативный сценарий

Если на конец действия продукта хотя бы одна из акций находится ниже защитного барьера, нота погашается по формуле:

(Номинал - Динамика худшего БА / Geared Put)

Пример

Худшая акция снизилась на 65% от страйка

Финансовый результат

(3.5% x 11кв.) + (100% - 65%) / 40% = 129,5%

(Номинал - Динамика худшего БА / Geared Put)

Пример

Худшая акция снизилась на 65% от страйка

Финансовый результат

(3.5% x 11кв.) + (100% - 65%) / 40% = 129,5%

Оставьте заявку

на консультацию

по инвестиционному решению

на консультацию

по инвестиционному решению

Условия обработки персональных данных

—

Я даю свое согласие АО «Альфа-Банк» (107078, г. Москва, ул. Каланчевская, д.27) (далее —Банк) на обработку моих персональных данных, предоставленных мной Банку в заявке на сайте банка, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение),извлечение, использование, передачу (предоставление, доступ), обезличивание,блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях:осуществления связи со мной для предоставления информации об услугах Банка, о порядке принятия на банковское обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Банк через заявку персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Банком моих персональных данных, мне необходимо обратиться в Банк для оформления отзыва Согласия на обработку моих персональных данных.

Я даю свое согласие АО «Альфа-Банк» (107078, г. Москва, ул. Каланчевская, д.27) (далее —Банк) на обработку моих персональных данных, предоставленных мной Банку в заявке на сайте банка, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение),извлечение, использование, передачу (предоставление, доступ), обезличивание,блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях:осуществления связи со мной для предоставления информации об услугах Банка, о порядке принятия на банковское обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Банк через заявку персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Банком моих персональных данных, мне необходимо обратиться в Банк для оформления отзыва Согласия на обработку моих персональных данных.

Важная информация

1 VIPS UN Equity ISIN US92763W1036; BIDU UW US Equity ISIN US0567521085; XPEV UN Equity ISIN US98422D1054; TME UN Equity ISIN US88034P1093; BZUN UW Equity ISIN US06684L1035.

2 Значение индикативное, точный размер купона будет известен в момент запуска

3 Автоматический досрочный отзыв по 100% от номинала. Точные даты фиксируются в Финальных условиях после эмиссии ноты.

4 ISIN – CH1121588078

5 Точные даты фиксируются в Финальных условиях после эмиссии ноты.

Общие условия

Нота представляет собой еврооблигацию Эмитента, выпущенную в соответствии со всеми требованиями финансовых регуляторов, осуществляющих надзор за деятельностью Эмитента. В соответствии с законодательством РФ нота квалифицируется как облигация. Ноты доступны для инвестирования только для Квалифицированных инвесторов. Инвестор может получить статус квалифицированного в силу закона, либо выполнив требования законодательства РФ быть квалифицированным профучастником, через которого планируется совершение сделки с инструментами, требующими от Инвестора квалификации. Инвестор осведомлен и готов принять на себя рыночный риск, характеризующийся потенциалом потери всего или части инвестированного капитала ввиду неблагоприятной рыночной конъюнктуры, кредитный риск эмитента структурных нот. Уведомление о рисках приводит основные риски структурной ноты, однако данный список не является исчерпывающим, и Инвестор должен провести самостоятельную оценку рисков, присущих структурной ноте. В случае досрочного выхода из инструмента Инвестор может понести потери ввиду снижения цены структурной ноты на вторичном рынке. Стоимость ноты находится под влиянием таких параметров как: котировки базовых активов, ликвидность базовых активов и их производных инструментов, уровень процентных ставок, время до погашения. В случае значительного негативного события на рынках продажа инструмента на вторичном рынке может быть затруднена. Эмитент и/или Брокер, через которого совершается сделка не несут обязательства по приобретению ноты на вторичном рынке. Представленные ноты требуют минимального объема инвестирования. Настоящая презентация является информационным материалом.

Инвесторы должны полностью понимать характер структурной ноты и степень своей подверженности рискам, а также учитывать пригодность ноты в качестве инвестиции в свете своих собственных обстоятельств и финансового состояния. При определенных обстоятельствах Инвесторы должны быть готовы к полной потере капитала, вложенного в покупку этого Продукта. Инвесторы должны учитывать факторы риска, приведенные в разделе «Уведомление о рисках». Для получения подробной информации об иных факторах риска, которые также должны быть приняты во внимание – Инвестор может ознакомиться с официальными Эмиссионными документами, предоставленными Эмитентом. Структурная нота, включает производные финансовые инструменты. Инвесторам следует убедиться, что их консультанты подтвердили, что эта нота подходит для портфеля Инвестора с учетом финансового положения инвестора, инвестиционного опыта, инвестиционных целей и риск-профиля. Инвесторам, чья основная валюта платежей не является валютой структурной ноты, следует помнить о возможном валютном риске. Стоимость структурной ноты может не коррелировать со стоимостью Базовых Активов.

2 Значение индикативное, точный размер купона будет известен в момент запуска

3 Автоматический досрочный отзыв по 100% от номинала. Точные даты фиксируются в Финальных условиях после эмиссии ноты.

4 ISIN – CH1121588078

5 Точные даты фиксируются в Финальных условиях после эмиссии ноты.

Общие условия

Нота представляет собой еврооблигацию Эмитента, выпущенную в соответствии со всеми требованиями финансовых регуляторов, осуществляющих надзор за деятельностью Эмитента. В соответствии с законодательством РФ нота квалифицируется как облигация. Ноты доступны для инвестирования только для Квалифицированных инвесторов. Инвестор может получить статус квалифицированного в силу закона, либо выполнив требования законодательства РФ быть квалифицированным профучастником, через которого планируется совершение сделки с инструментами, требующими от Инвестора квалификации. Инвестор осведомлен и готов принять на себя рыночный риск, характеризующийся потенциалом потери всего или части инвестированного капитала ввиду неблагоприятной рыночной конъюнктуры, кредитный риск эмитента структурных нот. Уведомление о рисках приводит основные риски структурной ноты, однако данный список не является исчерпывающим, и Инвестор должен провести самостоятельную оценку рисков, присущих структурной ноте. В случае досрочного выхода из инструмента Инвестор может понести потери ввиду снижения цены структурной ноты на вторичном рынке. Стоимость ноты находится под влиянием таких параметров как: котировки базовых активов, ликвидность базовых активов и их производных инструментов, уровень процентных ставок, время до погашения. В случае значительного негативного события на рынках продажа инструмента на вторичном рынке может быть затруднена. Эмитент и/или Брокер, через которого совершается сделка не несут обязательства по приобретению ноты на вторичном рынке. Представленные ноты требуют минимального объема инвестирования. Настоящая презентация является информационным материалом.

Инвесторы должны полностью понимать характер структурной ноты и степень своей подверженности рискам, а также учитывать пригодность ноты в качестве инвестиции в свете своих собственных обстоятельств и финансового состояния. При определенных обстоятельствах Инвесторы должны быть готовы к полной потере капитала, вложенного в покупку этого Продукта. Инвесторы должны учитывать факторы риска, приведенные в разделе «Уведомление о рисках». Для получения подробной информации об иных факторах риска, которые также должны быть приняты во внимание – Инвестор может ознакомиться с официальными Эмиссионными документами, предоставленными Эмитентом. Структурная нота, включает производные финансовые инструменты. Инвесторам следует убедиться, что их консультанты подтвердили, что эта нота подходит для портфеля Инвестора с учетом финансового положения инвестора, инвестиционного опыта, инвестиционных целей и риск-профиля. Инвесторам, чья основная валюта платежей не является валютой структурной ноты, следует помнить о возможном валютном риске. Стоимость структурной ноты может не коррелировать со стоимостью Базовых Активов.

Раскрытие информации

Материалы, указанные в документе, носят информационный характер и не являются коммерческим предложением, рекомендацией или офертой по покупке, продаже, обмену или проведению любых операций, прямо или косвенно связанных с отчуждением имущества, проведением торговых, биржевых и внебиржевых сделок. Все расчеты, приведенные в документе, являются условными и приведены для описания механизма действия финансовых инструментов и процессов. АО «Альфа-Банк» оставляет за собой право вносить любые изменения и дополнения в информационные материалы и документы. Настоящий материал был предоставлен Вам на условиях конфиденциальности и не может быть передан другим лицам без согласия АО «Альфа-Банк».

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО "АЛЬФА-БАНК" не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Материалы, указанные в документе, носят информационный характер и не являются коммерческим предложением, рекомендацией или офертой по покупке, продаже, обмену или проведению любых операций, прямо или косвенно связанных с отчуждением имущества, проведением торговых, биржевых и внебиржевых сделок. Все расчеты, приведенные в документе, являются условными и приведены для описания механизма действия финансовых инструментов и процессов. АО «Альфа-Банк» оставляет за собой право вносить любые изменения и дополнения в информационные материалы и документы. Настоящий материал был предоставлен Вам на условиях конфиденциальности и не может быть передан другим лицам без согласия АО «Альфа-Банк».

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО "АЛЬФА-БАНК" не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Уведомление о рисках

Заключение сделок с ценными бумагами, в том числе иностранными ценными бумагами, валютой, производными финансовыми инструментами с различными видами базисных активов (далее – «Финансовые инструменты») сопряжено с определенными рисками, ответственность за которые не может быть возложена на АО «АЛЬФА-БАНК» (далее – «Банк»), так как они находятся вне разумного контроля сторон и их возможности предвидеть и предотвратить последствия таких рисков ограничены или невозможны. Следующие риски должны быть рассмотрены Инвестором: Системный риск – риск массового неисполнения своих обязательств большим количеством профучастников финансового рынка; Рыночный риск – риск изменения рыночных котировок активов вопреки ожиданиям инвестора. Стоимость ценных бумаг, подвержена колебаниям ввиду, помимо финансового состояния эмитента, изменений геополитических факторов, параметров международной торговли, монетарной и фискальной политики центральных банков, состояния экономики в целом и отдельных индустрий в частности. Кредитный риск – в течение срока действия ноты финансовое состояние эмитента может ухудшиться, в результате чего он может приостановить/прекратить свои обязательства перед кредиторами. Клиент должен самостоятельно оценивать возможность заключения сделок с финансовыми инструментами. Предоставленная Банком информация не является побуждением к заключению сделки и рекомендацией Клиенту по инвестиционным, налоговым и юридическим вопросам, в том числе по вопросу о соответствии заключаемой сделки конкретным целям Клиента, о которых Банк не был письменно проинформирован до ее заключения. Банк настоятельно рекомендует Клиенту провести всесторонние консультации со своими финансовыми, юридическими, налоговыми, бухгалтерскими и иными консультантами до заключения сделки с финансовыми инструментами. Клиенту не следует заключать сделку, если ее экономическая и юридическая суть, документация, условия и связанные с ней риски остаются неясными или не соответствуют целям, намерениям и ожиданиям Клиента. В случае заключения сделки с финансовыми инструментами через «АО АЛЬФА-БАНК» как брокера Клиент должен будет ознакомиться с Декларацией о рисках, размещенной в сети Интернет по адресу: www.alfadirect.ru. Принимая решение о проведении операции на финансовом рынке, необходимо учитывать, что инвестирование в финансовые инструменты несет в себе риск неполучения ожидаемого дохода, потери части или даже всех инвестированных средств. Информация о прогнозируемой положительной доходности может расцениваться не иначе как предположения. Результаты инвестиционной деятельности в прошлом не определяют результаты в будущем, а стоимость активов может как увеличиваться, так и уменьшаться. Изменения курса обмена иностранной валюты могут также вызвать уменьшение или увеличение стоимости инвестиций. Банк не дает гарантий или заверений и не принимает какой-либо ответственности в отношении финансовых результатов, которые могут быть получены Клиентом на основании использования данной информации. Банк не рекомендует полагаться Клиенту только на указанную информацию.

Заключение сделок с ценными бумагами, в том числе иностранными ценными бумагами, валютой, производными финансовыми инструментами с различными видами базисных активов (далее – «Финансовые инструменты») сопряжено с определенными рисками, ответственность за которые не может быть возложена на АО «АЛЬФА-БАНК» (далее – «Банк»), так как они находятся вне разумного контроля сторон и их возможности предвидеть и предотвратить последствия таких рисков ограничены или невозможны. Следующие риски должны быть рассмотрены Инвестором: Системный риск – риск массового неисполнения своих обязательств большим количеством профучастников финансового рынка; Рыночный риск – риск изменения рыночных котировок активов вопреки ожиданиям инвестора. Стоимость ценных бумаг, подвержена колебаниям ввиду, помимо финансового состояния эмитента, изменений геополитических факторов, параметров международной торговли, монетарной и фискальной политики центральных банков, состояния экономики в целом и отдельных индустрий в частности. Кредитный риск – в течение срока действия ноты финансовое состояние эмитента может ухудшиться, в результате чего он может приостановить/прекратить свои обязательства перед кредиторами. Клиент должен самостоятельно оценивать возможность заключения сделок с финансовыми инструментами. Предоставленная Банком информация не является побуждением к заключению сделки и рекомендацией Клиенту по инвестиционным, налоговым и юридическим вопросам, в том числе по вопросу о соответствии заключаемой сделки конкретным целям Клиента, о которых Банк не был письменно проинформирован до ее заключения. Банк настоятельно рекомендует Клиенту провести всесторонние консультации со своими финансовыми, юридическими, налоговыми, бухгалтерскими и иными консультантами до заключения сделки с финансовыми инструментами. Клиенту не следует заключать сделку, если ее экономическая и юридическая суть, документация, условия и связанные с ней риски остаются неясными или не соответствуют целям, намерениям и ожиданиям Клиента. В случае заключения сделки с финансовыми инструментами через «АО АЛЬФА-БАНК» как брокера Клиент должен будет ознакомиться с Декларацией о рисках, размещенной в сети Интернет по адресу: www.alfadirect.ru. Принимая решение о проведении операции на финансовом рынке, необходимо учитывать, что инвестирование в финансовые инструменты несет в себе риск неполучения ожидаемого дохода, потери части или даже всех инвестированных средств. Информация о прогнозируемой положительной доходности может расцениваться не иначе как предположения. Результаты инвестиционной деятельности в прошлом не определяют результаты в будущем, а стоимость активов может как увеличиваться, так и уменьшаться. Изменения курса обмена иностранной валюты могут также вызвать уменьшение или увеличение стоимости инвестиций. Банк не дает гарантий или заверений и не принимает какой-либо ответственности в отношении финансовых результатов, которые могут быть получены Клиентом на основании использования данной информации. Банк не рекомендует полагаться Клиенту только на указанную информацию.